| |

ความแตกต่างทางกฎหมายของการกู้ยืมจาก

สถาบันการเงิน VS บุคคลธรรมดา

|

เรื่องที่ต้องทำความเข้าใจกันในเบื้องต้นคือ กฎหมายที่ใช้บังคับสำหรับการกู้ยืมเงินจากสถาบันการเงินและการกู้ยืมจากบุคคลธรรมดานั้นมีความแตกต่างกันอยู่

ทั้งนี้ เนื่องจากการประกอบธุรกิจของสถาบันการเงินอยู่ภายใต้การกำกับดูแลของธนาคารแห่งประเทศไทยและอยู่ภายใต้การควบคุมดูแลของกฎหมายเฉพาะ ได้แก่ พระราชบัญญัติธุรกิจสถาบันการเงิน พ.ศ. 2551 โดยสถาบันการเงิน ซึ่งได้แก่ ธนาคารพาณิชย์ บริษัทเงินทุน สถาบันการเงินทุกประเภทต้องอยู่ภายใต้กฎระเบียบในการรักษาเงินกองทุน การบริหารความเสี่ยง และการกำกับธรรมาภิบาลของกรรมการ ผู้บริหาร และพนักงานค่อนข้างมาก การปล่อยสินเชื่อหรือการให้กู้ยืมโดยสถาบันการเงินนั้นจึงได้รับการกำหนดเป็นการเฉพาะให้อยู่ภายใต้กรอบกฎหมายที่มีความแตกต่างจากการให้กู้ยืมโดยบุคคลธรรมดาทั่วไปโดยสิ้นเชิงโดยเฉพาะการคิดดอกเบี้ย ซึ่งมีการออกพระราชบัญญัติดอกเบี้ยเงินให้กู้ยืมของสถาบันการเงิน พ.ศ. 2523 ขึ้นมาเป็นการเฉพาะ เพื่อยกเว้นการบังคับใช้ข้อจำกัดดอกเบี้ยสูงสุดที่สามารถเรียกได้ตามประมวลกฎหมายแพ่งและพาณิชย์ มาตรา 654 และทำให้สถาบันการเงินสามารถเรียกเก็บดอกเบี้ยในอัตราที่สูงกว่าร้อยละ 15 ต่อปีได้ ทำให้การคิดดอกเบี้ยของสถาบันการเงิน ทั้งธนาคารพาณิชย์และสถาบันการเงินประเภทต่าง ๆ ไม่อยู่ภายใต้เงื่อนไขการคิดดอกเบี้ยสูงสุด 15%

แต่อย่างไรก็ตาม การเรียกดอกเบี้ยของสถาบันการเงินดังกล่าวก็ต้องอยู่ภายใต้กรอบการคิดดอกเบี้ยอัตราสูงสุดหรืออัตราอ้างอิงที่กำหนดโดยรัฐมนตรีว่าการกระทรวงการคลัง โดยคำแนะนำของธนาคารแห่งประเทศไทยอยู่

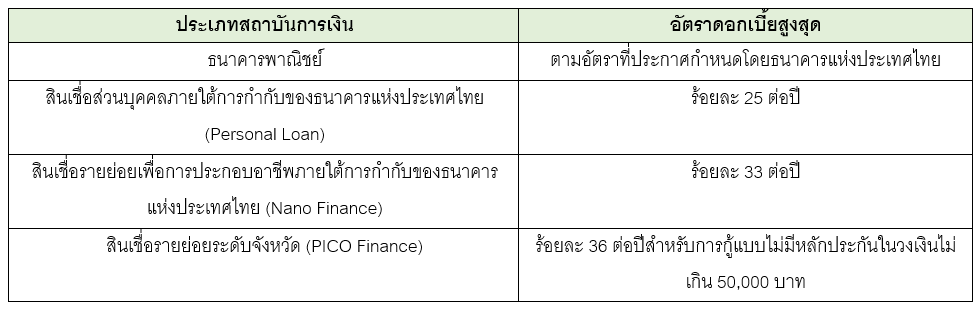

โดยสรุปกรอบการคิดดอกเบี้ยอัตราสูงสุดของสถาบันการเงินประเภทต่าง ๆ มีดังนี้

การกู้ยืมเงินต้องจัดทำเป็นหนังสือลายลักษณ์อักษร

กรณีการกู้ยืมเงินระหว่างบุคคลใดก็ตาม ภายใต้ประมวลกฎหมายแพ่งและพาณิชย์กำหนดชัดเจนในมาตรา 653 ว่า หากกู้ยืมเงินเกิน 2,000 บาทขึ้นไป ต้องมีสัญญาการกู้ยืมเงินเป็นลายลักษณ์อักษร และต้องมีลายมือชื่อของผู้กู้เป็นสำคัญในสัญญากู้ยืมเงินดังกล่าว ไม่เช่นนั้นจะฟ้องร้องให้บังคับคดีไม่ได้

ทั้งนี้ ในการจัดทำหนังสือกู้ยืมเงินกัน สิ่งที่ควรต้องระบุในสัญญากู้ยืมเงิน ได้แก่

(1) วันที่ที่ทำสัญญากู้เงิน

(2) ชื่อนามสกุล รวมถึงรายละเอียดของผู้กู้-ผู้ให้กู้ เช่น เลขที่บัตรประจำตัวประชาชน หรือเลขทะเบียนนิติบุคคล เพื่อความชัดเจนในการระบุตัวตนของคู่สัญญาทั้ง 2 ฝ่าย

(3) จำนวนเงินกู้ ซึ่งจะถือเป็นเงินต้นที่ต้องได้รับการชำระคืน

(4) กำหนดชำระคืน โดยระบุรายละเอียด เช่น การชำระคืนเป็นงวด หรือการชำระคืนครั้งเดียว วันที่ชำระคืนเป็นที่เท่าใด ทั้งนี้ หากไม่มีการกำหนดระยะเวลาการคืนไว้ ผู้ให้กู้ยืมสามารถเรียกคืนได้ทุกเวลาที่ทวงถาม

(5) การคิดและการชำระดอกเบี้ย ภายใต้กรอบอัตราดอกเบี้ยสูงสุดที่กำหนดไว้ตามกฎหมาย ทั้งนี้ หากไม่กำหนดอัตราดอกเบี้ยไว้ในสัญญากู้ยืม เจ้าหนี้จะเรียกดอกเบี้ยได้เพียงไม่เกินที่กำหนดไว้ในมาตรา 7 ของประมวลกฎหมายแพ่งและพาณิชย์ ซึ่งในปัจจุบันมาตรา 7 กำหนดว่า

“ถ้าจะต้องเสียดอกเบี้ยแก่กันและไม่ได้กำหนดอัตราดอกเบี้ยไว้โดยนิติกรรมหรือโดยบทกฎหมายอันชัดแจ้ง ให้ใช้อัตราร้อยละ 3 ต่อปี” เท่านั้น

ดังนั้นหากไม่มีการกำหนดอัตราดอกเบี้ยไว้เป็นการเฉพาะในสัญญากู้ยืมเงินที่มีการจัดทำและตกลงกันระหว่างผู้กู้และผู้ให้กู้ อัตราดอกเบี้ยที่จะสามารถบังคับใช้ได้จะอยู่ที่อัตราร้อยละ 3 ต่อปี

สำหรับการจัดทำเอกสารกู้ยืมเพื่อเป็นหลักฐานในการฟ้องร้องคดีดังกล่าว จะจัดทำเป็นกระดาษหรือเป็นการลงนามโดยอิเล็กทรอนิกส์ เช่น การลงนามผ่าน DocuSign การตอบรับการกู้ยืมเงินผ่าน e-Mail ก็ถือว่าเป็นหนังสือได้เช่นกัน ทั้งนี้ ภายใต้กรอบของพระราชบัญญัติธุรกรรมอิเล็กทรอนิกส์

นอกจากนี้ แม้จะไม่ได้มีการลงนามในเอกสารฉบับเดียวกัน แต่เป็นข้อความบทสนทนาการขอกู้ยืมเงินที่ดำเนินการผ่านทาง Social Media (เช่น Line/ Facebook) หากเนื้อหาการสนทนาดังกล่าวครบถ้วนและตีความรวมกันแสดงเจตนาการกู้ยืมเงินที่เสนอสนองต้องตรงกัน และสามารถระบุตัวตนของผู้กู้ยืมเงินได้อย่างชัดเจน (เช่น ผ่านการยืนยัน User Account) พร้อมมีหลักฐานการโอนเงินให้แก่ผู้กู้ยืม บทสนทนาดังกล่าวย่อมถือว่าเป็นหนังสือลายลักษณ์อักษร ซึ่งเป็นหลักฐานการกู้ยืมเงินกันโดยสมบูรณ์ได้เช่นกัน แม้จะยังไม่มีคำพิพากษาศาลฎีกาที่ตัดสินโดยตรงในประเด็นดังกล่าวโดยตรง แต่หากตีความเทียบเคียง มีคำพิพากษาฎีกาที่ 6757/2560 ซึ่งศาลได้พิพากษาให้หลักไว้ว่า กรณีที่เจ้าหนี้ประชดลูกหนี้โดยการปลดหนี้ให้ในแชต (Chat) สนทนา ศาลฎีกาได้นำหลักกฎหมายตามพระราชบัญญัติธุรกรรมทางอิเล็กทรอนิกส์มาใช้บังคับ โดยตีความว่าการปลดหนี้ในแชต (Chat) ในเครือข่ายออนไลน์ เป็นการปลดหนี้โดยได้ทำเป็นหนังสือ จึงมีผลเป็นการปลดหนี้ที่สมบูรณ์ตามกฎหมายแล้ว ดังนั้นการกู้ยืมเงินผ่านแชตเครือข่ายออนไลน์ดังกล่าวย่อมมีผลบังคับสมบูรณ์เช่นกัน

|

จากบทความ อัปเดตกฎหมายที่เจ้าหนี้และลูกหนี้ควรรู้ Section: Laws & News / Column:

Business Law อ่านบทความฉบับสมบูรณ์ได้ที่...วารสารเอกสารภาษีอากร ปีที่ 43 ฉบับที่ 510

เดือนมีนาคม 2567 หรือสมัครสมาชิก “วารสารเอกสารภาษีอากร”

เพื่อรับสิทธิอ่านและสืบค้นบทความผ่านระบบ e- Magazine Index

|

|